المستثمر السعودي خالد بن سعود العامري: استراتيجيات عملية للتعامل مع أسواق الأسهم العالمية في تقرير العامري جلوبال كابيتال

على مرّ السنوات، أجريت العديد من النقاشات مع الأهل والأصدقاء حول أسواق الأسهم واستراتيجيّات الاستثمار والمشهد الحاليّ للفرص المتاحة. تساءل الكثيرون عن المنطق وراء استراتيجيّة صندوقنا، خاصّة فيما يتعلّق بانفتاحنا على الأسهم الصينيّة في الوقت الحالي، وكيفيّة اتّخاذ قراراتنا في ظلّ تقلّبات الأسواق العالميّة عمومًا. جعلتني هذه النقاشات أًدْرك أهميّة تثقيف المستثمرين حول كيفية التفكير في أسواق الأسهم، مع التركيز على التحليل الأساسي العميق للقوائم الماليّة والبحث الدقيق المُسْتند إلى البيانات والالتزام بنهجٍ استثماريّ قائمٍ على الانضباط الماليّ.

تهدف هذه المقالة إلى مشاركة أفكار حول كيفيّة تقييمنا لفرص الاستثمار، سواء داخل صندوقنا أو كقاعدة عامّة للاستثمار. أضفت دراسات حالة وأمثلة واقعيّة إلى توضيح كيفية تطبيقنا لهذه المبادئ، مع ضرب أمثلة عن السوق الصينيّ، الّتي نعتقد أنها سوق مُقَوّمَة بأقلّ من قيمتها الحقيقية وتتمتّع بإمكاناتٍ هائلة للنموّ، ومقارنتها بنظيرها السوق الأمريكية. من خلال ذلك، آمُل أن أقدّم إرشاداتٍ تُساعد المُسْتثمرين على اتّخاذ قرارات مبنيّة على البيانات والحقائق بدلاً من العواطف أو المشاعر.

فلسفة الاستثمار

في العامري جلوبال كابيتال، استراتيجيّتنا بسيطة إذْ نستثمر في الشركات الاستثنائيّة الّتي يتمّ تداولها بأقلّ من قيمتها الجوهريّة. نستهدف الشركات الّتي تتميّز بـ:

- مزايا تنافسيّة

- إدارة قويّة ومتمكنة

- إدارة فعّالة لرأس المال

- ممارسات تدعم مصلحة المساهمين

نميل إلى الاستثمار في الشركات الّتي تقودها فرق إدارة مُؤَسِّسة، حيث يمتلك الإداريّون والمؤسّسون حوالي 30% من الأسهم القائمة في مُتوسّط محفظتنا الاستثماريّة، ممّا يعزّز التزامها ومواءمتها لمصالح المساهمين. في الواقع، تشكّل هذه الشركات حوالي 85% من محفظتنا.

عبر شراء هذه الشركات بأسعار مُخَفّضة، نضمن هامش أمان يحمينا من مخاطر الهبوط المُحْتملة مع تعظيم العوائد على المدى الطويل.

وتظهر هذه الفرص غالبًا خلال فترات عدم اليقين الاقتصاديّ أو بروز تحديّات في القطاع أو مشكلات مؤقّتة خاصّة بالشركة، حيث تؤدّي المشاعر السلبيّة في السوق وحالة الذعر قصيرة المدى إلى دفع أسعار الأسهم إلى ما دون قيمتها العادلة، ممّا يوفّر نقاط دخول جذّابة للمستثمرين على المدى الطويل.

وكما أشار بنجامين جراهام بحكمة: "الأسواق آلة تصويت على المدى القصير لكنّها آلة وزن على المدى الطويل."

لماذا التركيز على الصين؟

مؤشر هانغ سنغ في مستوى تراجع حادّ

وصل مؤشّر هانغ سنغ إلى ذروته عند مستوى 31,000 في عام 2021، لكنّه تراجع بنسبة 53% ليصل إلى أدنى مستوياته عند 14,687 نقطة. هذا الانخفاض يتجاوز انهيار كوفيد-19 بنسبة 25% وهو مماثل للتراجع البالغ 57% خلال الأزمة الماليّة العالميّة.

حاليًا، يتم تداول مؤشّر هانغ سنغ عند ما يقارب ثلث تقييمات مؤشّر S&P 500، ممّا يجعله فرصة استثماريّة جذّابة.

مكرّر الأرباح يشير إلى تقييمات جذّابة

تاريخيًّا، شهدت الأسواق العالميّة، بما في ذلك السوق الأمريكيّ، فترات طويلة من العوائد الثابتة أو السلبيّة:

- ما بعد فقاعة الدوت كوم (2000–2013): استغرق مؤشر S&P 500 مدّة 13 عامًا للتعافي إلى مستوياته السابقة.

- 1969–1981 : فترة ركود تأثّرت بحظر النفط عام 1974، واستمرّت آثارها 11 عامًا.

ومع ذلك، كان التعافي بعد هذه الانهيارات هائلاً:

- 2013 إلى اليوم: ارتفع مؤشّر S&P 500 من 2,060 إلى أكثر من 6,000 (+291%).

- 1990 إلى 2000: صَعِد المؤشّر من 720 إلى 2,770 (+385%).

حاليًّا، يبلغ مكرّر الأرباح للسوق الأمريكيّ 27، ويقترب من مستويات فقاعة الدوت كوم ويكاد يضاعف متوسّطه التاريخيّ البالغ 15.8. في المقابل، يبلغ مكرّر ارباح مؤشر هانغ سنغ، 10 فقط، وهو أقل بكثير من متوسّطها على مدار 20 عامًا البالغ 15.19.

المرّة الأخيرة الّتي شهدت فيها السوق الأمريكيّ S&P500 مكرّرات أرباح مشابهة لمستويات مؤشّر هانغ سنغ الحاليّة كانت خلال الأزمة المالية العالمية في عام 2008. منذ ذلك الحين، حقّق مؤشر S&P 500 عائدًا استثنائيًّا بنسبة 878%، أي حوالي 15.6% سنويًا (باستثناء توزيع الأرباح).

توفّر السوق الصيني تقييمات جذابة مقارنة بالسوق الأمريكيّ والأسواق العالميّة، ممّا يشير إلى فرص استثماريّة لامثيل لها (في ظلّ مُكرّرات الأرباح المُنْخفضة ومستويات التقييم المُغْرية وجودة الشركات). يشير مكرّر الأرباح المنخفض لمؤشر هانغ سنغ إلى احتمالية تعافٍ قوي. إذا ما عاد المؤشّر إلى متوسّطه على مدى 20 عامًا، فقد يرتفع إلى 30,000 نقطة، ما يمثّل زيادة بنسبة 50%. أمّا إذا عاد إلى أعلى مكرّر أرباح تاريخيّ له عند 21.2، فقد يتجاوز المؤشّر 40,000 نقطة، ما يعادل ارتفاعًا بنسبة 100%.

وكما قال وارن بافيت بحكمة: "كن خائفًا عندما يكون الآخرون جشعين، وكن جشعًا عندما يكون الآخرون خائفين."

دراسة حالة: عقد مايكروسوفت الضائع – العوائد التاريخيّة المنخفضة تمهّد الطريق لعوائد مستقبليّة مُرْتفعة

يقدّم "عقد مايكروسوفت الضائع" (2000–2010) دروسًا هامّة للمستثمرين. خلال هذه الفترة، ورغم فاعليّة الأداء الماليّ للشركة، لم يحقّق السهم أيّة عوائد على مدى عقد بسبب انكماش التقييمات من مستويات عالية جدًّا:

- انخفض مكرّر الأرباح (PE) من 70 مرّة إلى 8 مرّات.

- تراجع مكرّر المبيعات (PS) من 28 مرّة إلى 2.27 مرّة.

من 2013 إلى 2024، استمرّ الأداء الماليّ لمايكروسوفت في التحسّن، ممّا أدّى إلى إعادة تقييم شاملة:

- نموّ الإيرادات لكلّ سهم بمقدار 3.5 مرة؛ ونموّ الأرباح لكلّ سهم (EPS) بمقدار 8 مرّات.

- ارتفع مكرّر الأرباح (PE) من 12 مرّة إلى 34.4 مرّة.

- صعد سعر السهم من 27 دولارًا (2013) إلى 420 دولارًا (2024).

- العائد الإجماليّ: 1,555%، أو 28.3% سنويًّا.

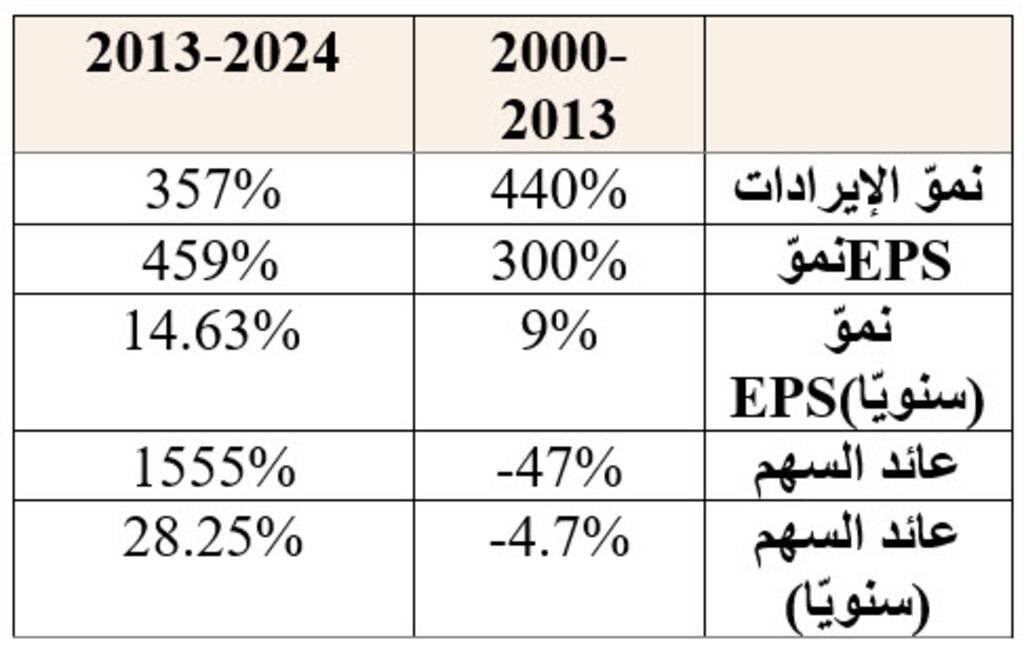

هذه مقارنة بين عوائد سهم مايكروسوفت ونموّ الأساسيّات خلال الفترتيْن:

كانت أساسيات مايكروسوفت قوية في كلتا الفترتين، لكن عوائد الأسهم كانت متفاوتة بسبب اختلافات التقييم. وهذا يثير السؤال: لماذا يتجنب المستثمرون الأسواق ذات القيمة المنخفضة لكنهم يتجهون إلى الأسواق ذات القيمة المبالغ فيها؟

الدروس المُسْتَخْلصة من هذه الحالة:

- القيمة، السعر، والأداء الماليّ جميعها هامّة على المدى الطويل.

- تؤثّر التقلّبات السعريّة قصيرة المدى بشكل رئيسي، على معنويّات المستثمرين في المدى القريب.

- تُمهّد العوائد التاريخيّة المُنْخفضة الطريق لعوائد مستقبلية مرتفعة.

عادةً ما يكون المستثمرون غير عقلانيّين ويتّبعون سلوك القطيع. كما يشعرون براحة أكبر عند الشراء مع الحشود في أعلى مستويات السوق بدلاً من أن يكونوا بعيدي النظر و يتمتّعون برؤية ثاقبة ويشترون مع انخفاض السوق.

تجدر الإشارة هنا إلى قول وارن بافيت بحكمة : "السعر هو ما تدفعه، ولكن القيمة هي ما تحصل عليه"

السبعة الكبار: السوق الأمريكيّ أكثر ارتفاعًا في التقييمات

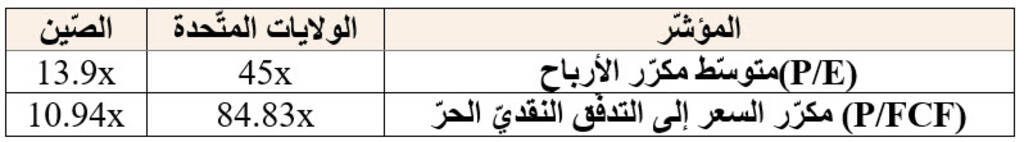

يظهر تباين واضح بين "السبعة الكبار" في الولايات المتحّدة والصين:

إنّ الأسهم الأمريكيّة أعلى تكلُفة بحوالي 5.50 مرّة مقارنةً بنظيراتها الصينيّة. وكما حدث مع مايكروسوفت بعد "عقدها الضائع"، يمكن لأسهم الشركات الصينيّة الكبرى أن تشهد إعادة تقييم مشابهة.

البيانات المالية لمحفظتنا الاستثماريّة في السوق الصينيّ

تُبرز محفظتنا الاستثماريّة المبنيّة على السوق الصينيّ تقييمات وأداءً ماليًّا قويا، ما يعكس مزيجًا فريدًا من نوعه من على مُستوى القيمة والنمو والأداء الماليّ.

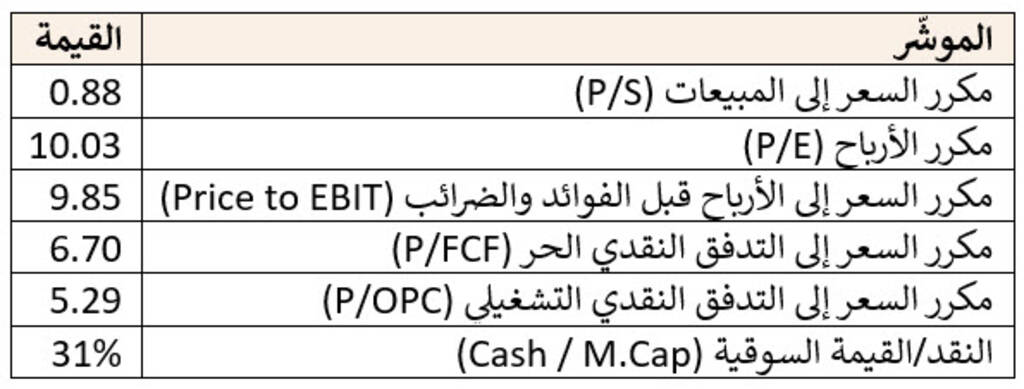

التقييمات

تُظهر محفظتنا تقييماً ماليّاً مُنْخفضاً يعكس الجاذبيّة النسبيّة مقارنة بالأسواق الأخرى:

مؤشرات الربحية لشركات الصندوق

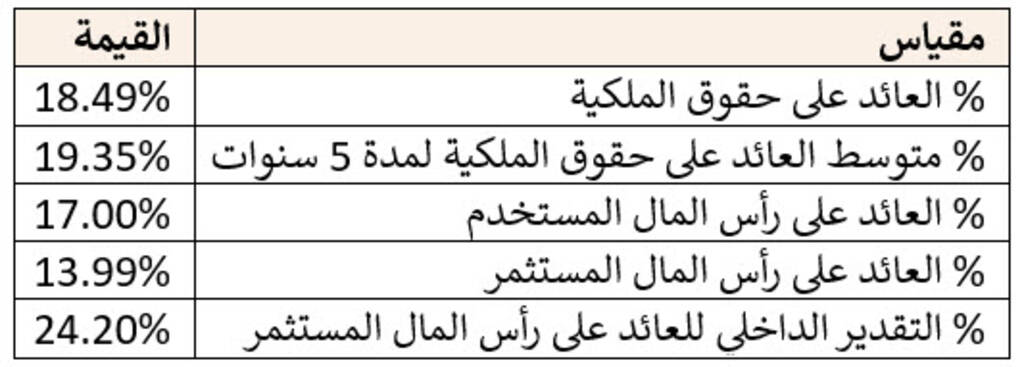

عائدات رأس المال

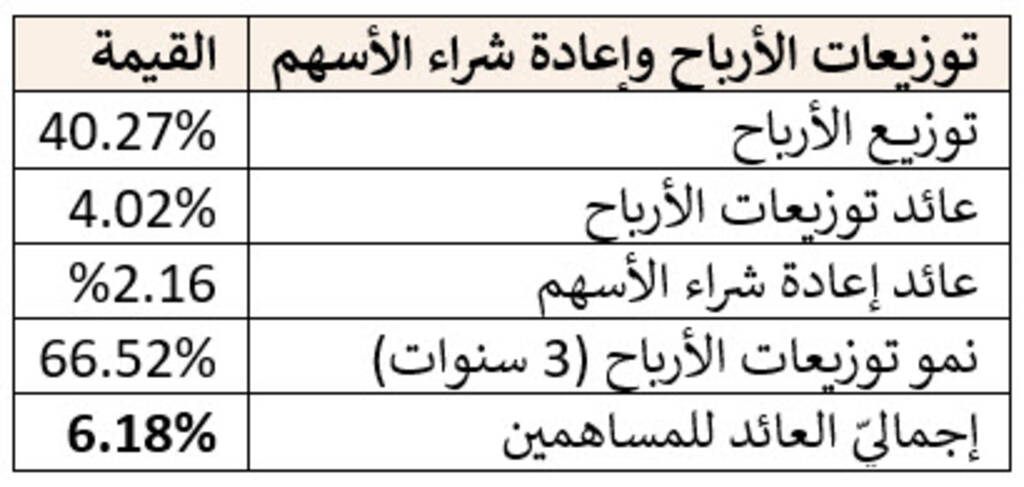

تشير الأرقام إلى التزام الشركات بإعادة رأس المال للمساهمين عبر توزيع الأرباح وإعادة شراء الأسهم، ممّا يعزّز العائدات الإجماليّة:

الأداء الماليّ لشركاتنا خلال آخر 10 سنوات

تُظهر شركاتنا نموًّا ماليًّا قويًّا ومُسْتدامًا يعكس تحسّن الأداء التشغيليّ والماليّ:

رسالتنا الاستثماريّة

نُركّز على الشركات الرائدة الّتي يقودها مؤسّسوها، والّتي تمتلك نسبة ملكيّة داخليّة عالية وعوائد مرتفعة على رأس المال.

إذا كانت الشركة تتمتّع بجودة مضاعفة عن المتوسّط العام في السوق، ولكن تُسَعّر بنصف التقييم المتوسط. بطريقة أو بأخرى، يمكن اعتبارها فرصة استثماريّة تفوق المتوسط بأربع مرات الى حد ما.

مع ذلك، ليست كلّ شركة جيّدة استثمارًا جيّدًا، والعكس صحيح. في العامري جلوبال كابيتال، نُحقّق توازُنًا بين التقييم والجودة لتحقيق عوائد طويلة الأجل. بدلًا من استعراض ما نقوم به، إليكم ما نتجنّبُه في الاستثمار:

- الاستثمار قصير المدى (مثل التداول اليوميّ أو التنبّؤ بنتائج الربع القادم).

- البيع على المكشوف أو المضاربة السعريّة.

- التنبّؤ بالاقتصاد أو ملاحقة الصيحات المُؤقّتة.

- الاستثمار في شركات ذات إدارة مشكوك في نزاهتها وعدم مراعاة مصالح المساهمين فيها

- الاستثمار في شركات خاسرة ليس لها سجلّ أداء مُثْبت.

في حين يتجنّب العديد من مديري الصناديق أسواقًا مثل الصين بسبب ضعف معنويّات السوق والانجذاب إليه، نُعانق الفرص طويلة المدى ونستثمر رأس مالنا الخاصّ، ممّا يعزّز توافق مصالحنا مع مصالح المُسْتثمرين.

نركّز على دراسة الشركات بعناية فائقة. ولا نستثمر إلا عندما تلبّي معاييرنا الصارمة. سؤالنا الإرشادي لتجنب التركيز على المدى القصير هو:هل سنمتلك هذه الشركة إذا أُغلق سوق الأسهم للسنوات العشر القادمة؟ هذه الرؤية طويلة المدى تساعدنا على تجاهل تقلبات الأسعار قصيرة المدى.

بدأتُ رحلتي الاستثمارية مُنذ أكثر من 15 عامًا، ونُحتَتْ بتجارب مثل تسونامي اليابان عام 2011، عندما تمّ تداول شركات قويّة ومعروفة بتخفيضات غير مرتبطة بأدائها المالي. لقد عزّز ذلك إيماني بالاستثمار القائم على القيمة، وهي فلسفة أواصل تطبيقها بنجاح اليوم، آملًا أن تعود بالنفع على مجتمعي والمملكة العربية السعوديّة.

وكما قال وارن بافيت خلال الأزمة الماليّة العالميّة: "اشترِ أمريكيًّا، أنا أفعل." أقول الآن بثقة: "اشترِ الصّين، أنا أفعل."

آمُل أن توفر هذه الرسالة رؤى قيّمة حول فلسفتنا. وأُوجّه نصيحتي للمستثمرين الأفراد بتجنّب المضاربة والاعتماد على الأرقام والحقائق بدلاً من المشاعر أو ملاحقة ما هو رائج. الابتعاد عن سلوك القطيع واتّخاذ قرارات مدروسة مبنيّة على التحليل مما يساعد في تجنّب الخسارة في أسواق الأسهم.

ملحق: للحصول على المزيد من التفاصيل حول الأفكار الواردة في هذه الرسالة، يمكنكم طلب تقريرنا السنويّ لعام 2024 ، من خلال النقر هنا للاطلاع على التقرير باللغة العربية، والنقر هنا للحصول على التقرير باللغة الإنجليزية.